Den Überblick behalten: aktuelle Steueränderungen

Der Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V. informiert:

Steueränderungen 2026 für Arbeitnehmer und Rentner

Auch 2026 bleibt das Steuerrecht in Bewegung. Die wichtigsten Änderungen im Einkommensteuer- und Sozialversicherungsrecht für Arbeitnehmerinnen und Arbeitnehmer, Rentnerinnen und Rentner hat der Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V. übersichtlich zusammengetragen.

1. Höherer Grundfreibetrag

Der Grundfreibetrag 2026 wird auf 12.348 Euro für Alleinstehende und auf 24.696 Euro für zusammenveranlagte Ehepaare bzw. Lebenspartner angehoben. Bis zu diesem Betrag bleibt das Einkommen steuerfrei.

2. Solidaritätszuschlag

Beim Solidaritätszuschlag erhöht sich die Freigrenze ab 2026 auf 20.350 Euro bei Einzelveranlagung sowie auf 40.700 Euro bei Zusammenveranlagung. Bemessungsgrundlage ist die tariflich errechnete Einkommensteuer.

3. Gestiegener Unterhaltshöchstbetrag

Der Höchstbetrag für den Abzug von Unterhaltsleistungen orientiert sich wie bisher am Grundfreibetrag und steigt auf 12.348 Euro. Unterstützungsleistungen an Angehörige können bis zu dieser Grenze als außergewöhnliche Belastung geltend gemacht werden; zusätzlich sind Beiträge zur Basis-Kranken- und Pflegeversicherung der unterhaltenen Person absetzbar.

4. Höheres Kindergeld

Das Kindergeld wird um vier Euro auf 259 Euro pro Kind und Monat erhöht. Die Familienkasse passt die Beträge automatisch an und zahlt sie ab Januar 2026 in der neuen Höhe aus.

5. Höherer Kinderfreibetrag

Der Kinderfreibetrag für das sächliche Existenzminimum des Kindes wird 2026 erneut erhöht und liegt bei 3.414 Euro je Elternteil beziehungsweise 6.828 Euro für beide Elternteile zusammen. Einschließlich des Freibetrags für Betreuungs-, Erziehungs- und Ausbildungsbedarf ergibt sich ein Gesamtfreibetrag von 4.878 Euro bei Alleinstehenden und 9.756 Euro bei zusammenveranlagten Eltern.

6. Neue Höchstbeträge für abzugsfähige Altersvorsorgeaufwendungen

Altersvorsorgeaufwendungen – etwa Beiträge zur gesetzlichen Rentenversicherung oder privaten Altersvorsorge (Rürup), in landwirtschaftliche Alterskassen oder berufsständische Versorgungseinrichtungen sind in voller Höhe als Sonderausgaben abziehbar, sofern sie innerhalb des zulässigen Höchstbetrags bleiben. Der Höchstbetrag für abzugsfähige Sonderausgaben liegt 2026 bei 30.826 Euro bzw. 61.652 Euro (Einzel-/Zusammenveranlagung).

7. Neue Sachbezugswerte

Der Monatswert für Verpflegung wird auf 345 Euro angehoben. Für verbilligt oder unentgeltlich gewährte Mahlzeiten gelten pro Kalendertag folgende Werte:

– für ein Frühstück 2,37 Euro

– für ein Mittag- oder Abendessen 4,57 Euro.

Der Sachbezugswert für Unterkunft oder Miete beträgt 285 Euro im Monat.

8. Erhöhung der Entfernungspauschale

Die Entfernungspauschale ermöglicht es Arbeitnehmerinnen und Arbeitnehmern, ihre Wege zwischen Wohnung und Arbeitsstätte steuerlich geltend zu machen – unabhängig davon, ob sie Fahrrad, Bahn oder Auto nutzen. Ab 01.01.2026 beträgt die Entfernungspauschale ab dem ersten Kilometer 38 Cent

9. Entfristung der Mobilitätsprämie

Die Mobilitätsprämie entlastet Geringverdiener mit langen Arbeitswegen, die wegen ihres niedrigen Einkommens keine Einkommensteuer zahlen und daher nicht vom Abzug der Entfernungspauschale profitieren. Sie war ursprünglich bis 2026 befristet. Mit dem Steueränderungsgesetz 2025 wurde die Befristung aufgehoben. Die Prämie wird nun dauerhaft gewährt. Sie beträgt 14 Prozent der Entfernungspauschale und wird ab dem 21. vollen Entfernungskilometer auf Antrag gewährt.

10. Erhöhung der Übungsleiter- und Ehrenamtspauschale

Der steuerliche Freibetrag für Übungsleiter steigt auf 3.300 Euro und für ehrenamtlich Tätige auf 960 Euro pro Jahr. Damit können Engagierte – wie Trainer in Sportvereinen, Chorleiter oder die Ehrenamtlichen bei der freiwilligen Feuerwehr – Beträge bis zu dieser Höhe steuerfrei erhalten. Ziel ist es, das Ehrenamt zu stärken.

11. Bessere Abziehbarkeit von Gewerkschaftsbeiträgen

Ab 2026 sind Gewerkschaftsbeiträge zusätzlich zum Arbeitnehmer-Pauschbetrag als Werbungskosten abzugsfähig. Das bedeutet, dass sich diese immer steuermindernd auswirken – unabhängig davon, ob der Pauschbetrag bereits ausgeschöpft ist. Mit der Abzugsfähigkeit der Beiträge an Gewerkschaften soll das gewerkschaftliche Engagement von Steuerpflichtigen honoriert werden. würdigen und finanziell zu honorieren.

12. Parteispenden – Verdoppelung des Höchstbetrags

Der Gesetzgeber stuft das bürgerschaftliche Engagement für politische Parteien als besonders förderungswürdig ein und verdoppelt ab 2026 die steuerlichen Höchstbeträge für Parteizuwendungen. Zuwendungen an politische Parteien führen bis zu 3.300 Euro (6.600 Euro bei Zusammenveranlagung) zu einer unmittelbaren Steuerermäßigung von 50 Prozent, maximal 1.650 EUR (3.300 Euro). Darüberhinausgehende Beträge können – soweit keine Steuerermäßigung erfolgt ist – als Sonderausgaben berücksichtigt werden.

13. Erhöhung der Minijobgrenze

Aufgrund der Erhöhung des Mindestlohns zum 01.01.2026 auf 13,90 Euro steigt auch die Grenze für Minijobber auf 603 EUR pro Monat.

14. Einführung der Aktivrente

Ab 2026 wird mit der Aktivrente ein Steuerfreibetrag eingeführt, der es Arbeitnehmerinnen und Arbeitnehmern nach Erreichen der Regelaltersgrenze ermöglicht, zusätzlich zur Rente bis zu 2.000 Euro monatlich bzw. 24.000 Euro jährlich steuerfrei zu verdienen. Ziel ist es, erfahrene Fachkräfte im Erwerbsleben zu halten und Anreize für ein längeres Arbeiten zu setzen. Dabei handelt es sich nicht um eine Rentenleistung, sondern um eine steuerliche Begünstigung für eine fortgesetzte Beschäftigung. Auf die entsprechenden Einkünfte fallen weiterhin Sozialabgaben an. Der Freibetrag gilt ausschließlich für sozialversicherungspflichtig Beschäftigte.

15. Höchstgrenze für doppelte Haushaltsführung im Ausland

Bei beruflich veranlasster doppelter Haushaltsführung sind notwendige Mehraufwendungen als Werbungskosten abzugsfähig, soweit keine steuerfreie Arbeitgebererstattung erfolgt. Für Unterkunftskosten im Inland gilt eine monatliche Höchstgrenze von 1.000 Euro. Für Auslandsfälle wird zum 01.01.2026 eine Pauschalgrenze eingeführt: die tatsächlichen Unterkunftskosten im Aus-land sind höchstens 2.000 Euro pro Monat abzugsfähig. Ausgenommen hiervon sind verpflichtend und zweckgebunden genutzte Dienst- und Werkswohnungen.

16. Steuerbefreiung von Prämien bei Olympischen und Paralympischen Spielen

Prämienzahlungen der Stiftung Deutsche Sporthilfe, die für Platzierungen bei Olympischen oder Paralympischen Spielen gewährt werden, werden von der Einkommensteuer befreit.

Arbeitnehmer und Rentner können sich bei Lohnsteuerhilfevereinen beraten lassen. www.lohnsteuerhilfe-meissen.de Ihr Ansprechpartner ist Beratungsstellenleiter Uwe Reichel, Martinstr. 10, 01662 Meißen, Telefon: 03521 / 400800.

Gutes tun und dabei Steuern sparen!

Gerade zum Jahreswechsel wollen viele Menschen noch etwas Gutes tun und für humanitäre Hilfe spenden. Ob für Ärzte ohne Grenzen, die Deutsche Welthungerhilfe, Vereine oder andere steuerbegünstigte Organisationen: „Die Spende zahlt sich auch steuerlich aus. Der Betrag senkt mit der nächsten Steuererklärung die fällige Einkommensteuer“, erklärt Uwe Reichel, Beratungsstellenleiter des Lohnsteuerhilfevereins in Meißen.

Welche Spenden lassen sich absetzen?

Die freiwilligen Sach- und Geldspenden an staatlich anerkannte gemeinnützige, mildtätige oder kirchliche Organisationen kann jeder als Sonderausgaben in seiner Steuererklärung absetzen – maximal in Höhe von 20 Prozent des Gesamtbetrags der jährlichen Einkünfte. Begünstigt sind Geld- und Sachspenden an große Hilfswerke, eingetragene Vereine und öffentliche Einrichtungen wie Schulen, Museen oder Theater.

Nicht begünstigt sind dagegen finanzielle Hilfen für eine bestimmte Person oder für private Projekte, wie sie häufig über Internetplattformen organisiert werden. „Das Finanzamt verwehrt den Abzug auch, wenn der Spender eine Gegenleistung erhält – also, wenn beispielsweise der Golfplatz des Vereins kostenlos genutzt werden darf“, ergänzt der Experte.

Wie erkenne ich, ob die Organisation Spendenbelege ausstellen darf?

„Entscheidend ist, dass der Spendenempfänger nachweisen kann, dass er berechtigt ist, eine Spendenbescheinigung auszustellen“, so Reichel. Das lässt sich neuerdings viel leichter prüfen: Beim Bundeszentralamt für Steuern (BZSt) gibt es online ein zentrales Zuwendungsempfängerregister (https://zer.bzst.de). Seit Anfang 2025 werden dort auch anerkannte Hilfswerke aus dem EU-Ausland, Island, Liechtenstein und Norwegen erfasst.

Wie funktioniert eine Aufwandsspende?

Eine spezielle Form der Spende ist die Aufwandsspende. Ehrenamtlich Tätige können damit etwas Gutes tun, indem sie freiwillig auf einen Ersatzanspruch gegenüber ihrem Verein oder einer anderen öffentlichen Einrichtung verzichten. Im Gegenzug können sie den Betrag in ihrer Steuererklärung als Spende geltend machen.

„Verzichtet zum Beispiel ein Vereinstrainer freiwillig auf die Erstattung seiner Fahrtkosten, so darf der Verein ihm stattdessen über diesen Betrag eine Spende fürs Finanzamt bescheinigen“, erläutert Uwe Reichel. Die Erstattung muss allerdings dem Trainer gemäß Satzung oder Vertrag zustehen. Zudem muss der Verein finanziell in der Lage sein, den Anspruch zu erfüllen.

Welche Nachweise sind nötig?

Für Spenden bis zu 300 Euro reicht der vereinfachte Nachweis: ein Kontoauszug oder ein Screenshot der Online-Überweisung. Dort müssen Namen und Kontodaten von Spender und Spendenempfänger enthalten sein, der Buchungstag, der Betrag und auch der Spendenzweck.

Für Spenden über 300 Euro verlangt das Finanzamt eine Zuwendungsbestätigung nach amtlichem Muster als Nachweis.

Arbeitnehmer und Rentner können sich bei Lohnsteuerhilfevereinen beraten lassen. www.lohnsteuerhilfe-meissen.de Ihr Ansprechpartner ist Beratungsstellenleiter Uwe Reichel, Martinstr. 10, 01662 Meißen, Telefon: 03521 / 400800.

Steuererklärung 2024 – Umgang mit Belegen

Die Abgabefrist für die Steuererklärung für 2024 rückt näher. Viele Arbeitnehmerinnen und Arbeitnehmer müssen die Einkommensteuererklärung 2024 bis zum 31. Juli 2025 beim Finanzamt einreichen – einen Monat früher als im letzten Jahr. Der Termin gilt auch für Rentnerinnen und Rentner.

Braucht das Finanzamt überhaupt Belege?

„Seit 2017 gilt die so genannte Belegvorhaltepflicht, das bedeutet, es sind grundsätzlich keine Belege mehr nötig – es sei denn, das Finanzamt fordert ausdrücklich dazu auf. Ist in den Formularen oder Anleitungen ein Hinweis auf erforderliche Nachweise enthalten, sind die Belege zusammen mit der Steuererklärung einzureichen, um Nachfragen des Finanzamtes zu vermeiden“, erklärt Uwe Reichel vom Lohnsteuerhilfeverein OEM e.V.

Alle Nachweise für Aufwendungen 2024 auf den Tisch

Gut, wer im letzten Jahr fleißig Rechnungen gesammelt hat – sei es für den neuen Laptop im Homeoffice, den teuren Zahnersatz oder die Renovierungsarbeiten in der Wohnung und vieles mehr. Zahlreiche Aufwendungen lassen sich in der Steuererklärung berücksichtigen. Das lässt sich auch statistisch belegen: Von insgesamt 14,9 Millionen Steuerpflichtigen erhielten laut dem Statistischen Bundesamt (Destatis) im Jahr 2020 12,6 Millionen Steuerpflichtige eine durchschnittliche Steuererstattung in Höhe von 1.063 Euro.

Belege für Nachfragen gut aufbewahren

Wofür sind Belege wichtig? Zwar genügt es, die Steuererklärung ohne Belege einzureichen. Dennoch müssen die Nachweise bis zum Ablauf der Einspruchsfrist aufbewahrt werden. „Das Finanzamt kann sie in besonderen Fällen anfordern“, erläutert Uwe Reichel die Regeln. „Das passiert häufig, wenn Steuerpflichtige zum ersten Mal hohe Kosten geltend machen.“

Ausnahmsweise Belege sofort mitschicken

Generell verlangt das Finanzamt Nachweise, wenn zum ersten Mal ein Behinderten-Pauschbetrag beantragt wurde oder sich im Laufe des Jahres der Grad der Behinderung geändert hat. „Das gilt genauso für den PflegePauschbetrag, der ab dem Pflegegrad 2 Berücksichtigung findet“, erklärt Uwe Reichel. „Um den Pauschbetrag von 600 Euro bis 1.800 Euro für die unentgeltliche Pflege eines Angehörigen zu erhalten, ist der Nachweis in Form eines Bescheides über die Einstufung des Pflegegrades nötig.“

Wer im letzten Jahr freiwillige Beiträge in die gesetzliche Rentenversicherung oder an ein berufsständisches Versorgungswerk eingezahlt hat, um Rentenabschläge auszugleichen, sollte das auch belegen können. Die Sonderzahlung wird noch nicht elektronisch an das Finanzamt übermittelt – anders als die regulären Beiträge.

„Der Extrabeitrag muss in der Anlage Vorsorgeaufwand eingetragen werden. Die Belege sollten gleich mitgeliefert werden“, empfiehlt Reichel.

Arbeitnehmer und Rentner können sich bei Lohnsteuerhilfevereinen beraten lassen.

www.lohnsteuerhilfe-meissen.de Ihr Ansprechpartner ist Beratungsstellenleiter Uwe Reichel, Martinstr. 10, 01662 Meißen, Telefon: 03521 / 400800.

Das Jahr 2022 bringt für die Steuerpflichtigen einige steuerliche Änderungen.

1. Höherer Grundfreibetrag / Abbau der kalten Progression

Der Grundfreibetrag steigt um 240 Euro auf 9.984 Euro für Alleinstehende und um 480 Euro auf 19.968 Euro für Ehepaare oder eingetragene Lebenspartner, die gemeinsam ihre Steuererklärung abgeben. Bis zu diesem Betrag bleibt das Einkommen steuerfrei. Zum Abbau der sogenannten kalten Progression werden zusätzlich die übrigen Eckwerte des Steuertarifs um 1,17 % angehoben.

2. Gestiegener Unterhaltshöchstbetrag

Der Unterhaltshöchstbetrag wird an das Existenzminimum angepasst und steigt ebenfalls auf 9.984 Euro. Bis zu diesem Betrag können Unterstützungsleistungen an Angehörige oder andere begünstigte Personen steuerlich geltend gemacht werden. Zusätzlich können Beiträge zur gesetzlichen Kranken- und Pflegeversicherung abgesetzt werden.

3. Neue Höchstbeträge für abzugsfähige Altersvorsorgeaufwendungen

Beiträge zur Altersvorsorge in die gesetzliche Rente, in die Rürup-Rente, in landwirtschaftliche Alterskassen sowie berufsständische Versorgungseinrichtungen sind als Sonderausgaben steuerlich abzugsfähig, soweit sie den Höchstbetrag nicht übersteigen. Die Höchstbeträge für abzugsfähige Sonderausgaben betragen im Jahr 2022 25.639 Euro und 51.278 Euro (Einzel- / Zusammenveranlagung). Da der steuerlich abzugsfähige Anteil Jahr für Jahr um jeweils zwei Prozentpunkte steigt, können Steuerpflichtige von den geleisteten Beitragszahlungen nunmehr bis zu 94 Prozent des Höchstbetrags als Sonderausgaben steuerlich absetzen. Für das Jahr 2022 sind das also bis zu 24.101 Euro (Alleinstehende) bzw. 48.202 Euro (Ehegatten oder eingetragene Lebenspartner).

4. Anhebung der Freigrenze für Sachbezüge auf 50 Euro

Arbeitgeber können ihren Beschäftigten steuerfreie Sachbezüge beispielsweise in Form von Gutscheinen oder Fahrtickets gewähren. Die Obergrenze dieses Monatsbetrages erhöht sich ab 1. Januar 2022 von bisher 44 Euro auf 50 Euro.

5. Steuerfreie Corona-Prämie noch bis 31. März 2022

Arbeitgeber, die ihre durch die Corona-Krise belastenden Arbeitnehmer bislang noch nicht finanziell unterstützt haben, können bis zum 31. März 2022 zusätzlich zum Gehalt eine steuerfreie Corona-Prämie auszahlen. Die Verlängerung des Auszahlungszeitraums führt aber nicht dazu, dass eine Corona-Prämie im ersten Vierteljahr 2022 nochmals in voller Höhe ausgezahlt werden kann. Die 2020 eingeführte Corona-Prämie kann in dem Zeitraum vom 1. März 2020 bis 31. März 2022 geleistet werden und darf den Höchstbetrag von insgesamt 1.500 Euro nicht übersteigen.

6. Anhebung des Mindestlohns / Minijobber aufgepasst

Zum 1. Januar 2022 steigt der Mindestlohn von derzeit 9,60 Euro auf 9,82 Euro. Zum 1. Juli 2022 wird der Mindestlohn nochmal auf dann 10,45 Euro angehoben. Zu beachten ist, dass der Mindestlohn auch für sogenannte Minijobs, also geringfügige Arbeitsverhältnisse gilt, bei denen der monatliche Lohn regelmäßig nicht mehr als 450 Euro beträgt. Minijobber, bei denen vertraglich eine feste Arbeitsstundenanzahl in der Woche oder im Monat vereinbart ist, sollten prüfen, ob sie trotz gestiegenen Mindestlohns noch innerhalb des Grenzbetrags bleiben.

7. Verlängerung der Homeoffice-Pauschale bis Ende 2022 geplant

Bisher war die Homeoffice-Pauschale für die Jahre 2020 und 2021 befristet. Im Koalitionsvertrag der neuen Regierung ist eine Steueränderung für 2022 zur Homeoffice-Pauschale vorgesehen. Wegen der anhaltenden Corona-Pandemie soll die Homeoffice-Pauschale auch im Jahr 2022 steuerlich abgesetzt werden. Für die Kalenderjahre 2020 und 2021 können Arbeitnehmer bis zu fünf Euro für jeden Arbeitstag in der häuslichen Wohnung als Werbungskosten absetzen. Maximal gilt dies für 120 Tage, ins-gesamt also bis zu 600 Euro im Jahr. Die Homeoffice-Pauschale wird jedoch nicht zusätzlich zum Werbungskostenpauschbetrag gewährt. Daher können besonders diejenigen profitieren, die Werbungskosten von über 1.000 Euro haben. Allerdings entfällt für die Arbeitstage im Homeoffice die Fahrt zur Arbeitsstätte und somit die Pendlerpauschale.

Arbeitnehmer und Rentner können sich bei Lohnsteuerhilfevereinen beraten lassen. www.lohnsteuerhilfe-meissen.de Ihr Ansprechpartner ist Beratungsstellenleiter Uwe Reichel, Martinstr. 10, 01662 Meißen, Telefon: 03521 / 400800.

Immer mehr Rentner in der Steuerpflicht

Nr. 06 vom 10. März 2021

Rentner*innen sollten sich jedes Jahr aufs Neue fragen, ob sie Steuern zahlen müssen und ob eine Steuerklärung Pflicht ist. „Zumindest sollten sie nicht einfach davon ausgehen, dass das Finanzamt sie bisher nicht behelligt hat und es auch künftig nicht tun wird“, rät Jana Bauer vom Bundesverband Lohnsteuerhilfevereine (BVL) in Berlin. Durch Rentenerhöhungen oder Veränderung der persönlichen Verhältnisse können sie in die Steuerpflicht gerutscht sein.

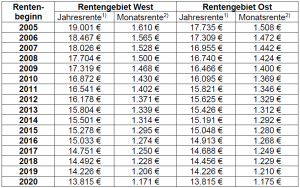

„Noch muss die Mehrheit der rund 20 Millionen Rentner*innen aber keine Steuern zahlen“, beruhigt Bauer. „Und dass, obwohl es im letzten Jahr eine ordentliche Erhöhung gab: Zum 1. Juli 2020 stieg die Rente im Rentengebiet West um 3,45 Prozent und im Rentengebiet Ost um 4,20 Prozent. Wer 2020 ausschließlich eine Rente aus der gesetzlichen Rentenversicherung bezogen hat, kann anhand unserer Tabelle ablesen, ob Steuern anfallen.“ Maßgeblich ist die Bruttorente (inklusive Beiträge zur Kranken- und Pflegeversicherung) sowie das Jahr des Rentenbeginns. Hat die Rente 2005 oder früher begonnen, beträgt der Rentenfreibetrag 50 Prozent. Für jeden späteren Rentenjahrgang wird er abgeschmolzen. Bei Rentenbeginn im Jahr 2020 liegt der steuerfreie Teil der Rente nur noch bei 20 Prozent.

Allerdings werden 2020 durch die Rentenerhöhung rund 63.000 Rentner*innen mit Steuern belastet, schätzt die Bundesregierung. „In diesen Fällen werden in der Regel nicht mehr als 50 Euro an Steuern fällig“, rechnet Bauer vor. Anders als die anfängliche Rente ist die reguläre Rentenerhöhung in voller Höhe steuerpflichtig. Der festgeschriebene, persönliche Rentenfreibetrag gilt für die gesamte Laufzeit der Rente.

Um die Steuerlast zu senken, sollten daher alle Aufwendungen in der Steuererklärung geltend gemacht werden. Rentner*innen können zahlreiche Ausgaben abziehen, wie z.B. Spenden, Kosten für Medikamente, Brillen oder anerkannte Therapien, Aufwendungen für Haushaltshilfe oder Handwerkerarbeiten im Haushalt. Beiträge für Kranken- und Pflegeversicherung sind ebenfalls abzugsfähig. Werden keine höheren Aufwendungen erklärt bzw. nachgewiesen, berücksichtigt das Finanzamt automatisch einen Werbungskosten-Pauschbetrag von 102 Euro. Für Sonderausgaben gilt ein Pauschbetrag von 36 Euro. Bis spätestens 2. August 2021 muss die Steuererklärung für 2020 beim Finanzamt sein. Bis zum 28. Februar 2022 ist Zeit, wenn ein Lohnsteuerhilfeverein oder Steuerberater die Erklärung übernimmt.

„Aktuell werden mitunter Neunzigjährige aufgefordert, rückwirkend ab dem Jahr 2016 Steuererklärungen nachzuholen“, berichtet Bauer aus der aktuellen Beratungspraxis der Lohnsteuerhilfevereine. Grundsätzlich kann das Finanzamt für die letzten 7 Jahre zur Abgabe einer Erklärung auffordern. Außerdem werden nach 15 Monaten Karenzzeit 0,5 Prozent Zinsen je vollen Verspätungsmonat fällig. Allerdings ist die Höhe der Zinsen umstritten. Das Bundesverfassungsgericht muss klären, ob das in Zeiten der Niedrigzinsen noch angemessen ist. Hinzu kommt für Steuernachzahlungen ein Verspätungszuschlag von mindestens 25 € pro Monat. Besser ist es, vorher die Notbremse zu ziehen.

Steuerfreie Renteneinnahmen 2020

Wer ausschließlich Einkünfte aus der gesetzlichen Rente bezieht, hat bis zu den nachfolgend aufgeführten Beträgen keine Steuernachzahlung zu befürchten. Für Ehepaare und eingetragene Lebenspartner gelten jeweils die doppelten Beträge.

1) Bruttorente 2) Monatsrente (2. Halbjahr 2020). Bei der Einkommensberechnung wurden 3,05% Beitrag zur Pflegeversicherung und 7,85% zur Krankenversicherung (inkl. durchschnittlicher Zusatzbeitrag) berücksichtigt.

1) Bruttorente 2) Monatsrente (2. Halbjahr 2020). Bei der Einkommensberechnung wurden 3,05% Beitrag zur Pflegeversicherung und 7,85% zur Krankenversicherung (inkl. durchschnittlicher Zusatzbeitrag) berücksichtigt.

Weil bei der Berechnung nur die Sozialversicherungsbeiträge als Ausgaben berücksichtigt wurden, können bei weiteren steuermindernden Aufwendungen auch höhere Rentenbezüge steuerfrei bleiben. Rentner*innen sollten sich nicht scheuen, professionelle Hilfe zu nutzen. Lohnsteuerhilfevereine beraten für einen sozial gestaffelten Mitgliedsbeitrag, erstellen die Einkommensteuererklärung und überprüfen den Einkommensteuerbescheid. Beratungsstellen der Mitgliedsvereine können auf der Homepage des Bundesverbandes abgerufen (www.bvl-verband.de) oder telefonisch erfragt werden (030 – 58 58 40 40).

Ansprechpartner:

Jana Bauer, LL.M.

Referentin Steuern und Medien

Tel: (030) 58 58 40 4-16

E-Mail: bauer@bvl-verband.de

Der Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V. informiert:

Bundesrat bestätigt Verlängerung der Abgabefrist für Steuererklärungen 2019

Der Bundesrat hat am 12. Februar 2021 dem Gesetz zur Fristverlängerung für Steuererklärungen 2019 zugestimmt. Damit wird die regulär am 28. Februar 2021 ablaufende Abgabefrist um ein halbes Jahr verschoben. Steuerpflichtige, die verpflichtet sind, eine Steuererklärung abzugeben und dazu einen Lohnsteuerhilfeverein oder Steuerberater einschalten, haben deutlich mehr Zeit. Die Frist für beratene Steuerpflichtige ist nunmehr der 31. August 2021. Hat das Finanzamt die Steuererklärung allerdings vor Ablauf dieser Frist ausdrücklich angefordert, bleibt es bei der vorzeitigen Abgabefrist.

Im Zusammenhang mit der Fristverlängerung verschiebt sich auch der Beginn der Zinsfestsetzung für das Steuerjahr 2019 auf den 1. Oktober 2021. Steuerzahlungen für das Jahr 2019 sind erst dann zu verzinsen, wenn die Festsetzung nach dem September 2021 erfolgt. Diese Regelung gilt sowohl für Nachzahlungszinsen als auch für Erstattungszinsen.

Normalerweise müssten abgabepflichtige Personen ihre Einkommensteuererklärung 2019 bereits bis zum 31. Juli 2020 abgegeben haben. Wer diese gesetzliche Frist versäumt hat und nunmehr einen Steuerberater oder einen Lohnsteuerhilfeverein beauftragt, kann ebenfalls die längere Erklärungsfrist in Anspruch nehmen, erklärt Uwe Reichel vom Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V.

Diejenigen, die von der Abgabepflicht befreit sind, haben für eine freiwillige Einreichung der Steuererklärung vier Jahre Zeit. Die Frist zur Antragsveranlagung für das Steuerjahr 2019 endet am 31. Dezember 2023.

Arbeitnehmer und Rentner können sich bei Lohnsteuerhilfevereinen beraten lassen. www.lohnsteuerhilfe-meissen.de Ihr Ansprechpartner ist Beratungsstellenleiter Uwe Reichel, Martinstr. 10, 01662 Meißen, Telefon: 03521 / 400800.

Steueränderungen 2021

Gute Nachrichten zum Jahreswechsel

28. Dezember 2020

Das Jahr 2021 bringt den Steuerzahlern zahlreiche steuerliche Vergünstigungen. Der Bundesverband Lohnsteuerhilfevereine e.V. (BVL) hat an verschiedenen Gesetzgebungsverfahren im Jahr 2020 als Sachverständiger mitgewirkt. Auch langwierige Forderungen des Verbandes wurden erfolgreich umgesetzt und finden sich in Gesetzen wieder:

1. Wegfall des Solidaritätszuschlags

Für die meisten Steuerzahler fällt ab 2021 der Solidaritätszuschlag weg, so dass viele Arbeitnehmer weniger Steuern zahlen müssen. Bis zu einem Einkommen von rund 73.000 Euro (Alleinstehende) bzw. 151.000 Euro (Verheiratete oder eingetragene Lebenspartner) wird kein Solidaritätszuschlag mehr einbehalten. Steigt das Einkommen, erhöht sich der Solidaritätszuschlag schrittweise. Erst ab einem Einkommen von 96.820 Euro bzw. 193.640 Euro (Alleinstehende / Verheiratete) ist der Zuschlag von 5,5% in voller Höhe zu entrichten. Eine Entlastung von der Entrichtung des Solidaritätszuschlags erfolgt nicht, wenn der Arbeitgeber eine Pauschalbesteuerung vornimmt oder Kapitalanleger den Sparerpauschbetrag ausgeschöpft haben und somit Abgeltungsteuer zahlen.

2. Höherer Grundfreibetrag / Abbau der kalten Progression

Der Grundfreibetrag steigt um 336 Euro auf 9.744 Euro für Alleinstehende und 19.488 Euro für Ehepaare oder eingetragene Lebenspartner, die gemeinsam ihre Steuererklärung abgeben. Bis zu diesem Betrag bleibt das Einkommen steuerfrei. Zum Abbau der kalten Progression werden die übrigen Eckwerte des Steuertarifs um 1,52% angehoben, um die Mehrbelastungen, die ohne Anpassung des Einkommensteuertarif entstehen würden, abzumildern.

3. Gestiegener Unterhaltshöchstbetrag

Der Unterhaltshöchstbetrag wird an das Existenzminimum angepasst und steigt ebenfalls auf 9.744 Euro. Bis zu diesem Betrag können Unterstützungsleistungen an Angehörige oder andere begünstigte Personen steuerlich geltend gemacht werden. Zusätzlich können Beiträge zur gesetzlichen Kranken- und Pflegeversicherung abgesetzt werden.

4. Einführung einer Homeoffice-Regelung (befristet für 2020 und 2021)

Im Zusammenhang mit der Corona-Pandemie sind viele Menschen ihrer Tätigkeit von zu Hause aus nachgegangen. Mit dem Jahressteuergesetz 2020 wurde die Homeoffice-Pauschale eingeführt. In den Kalenderjahren 2020 und 2021 können Arbeitnehmer bis zu fünf Euro für jeden Arbeitstag in der häuslichen Wohnung als Werbungskosten absetzen. Maximal gilt dies für 120 Tage, insgesamt also bis zu 600 Euro. Die Homeoffice-Pauschale wird nicht zusätzlich zum Werbungskostenpauschbetrag gewährt. Daher profitieren besonders diejenigen, die Werbungskosten von über 1.000 Euro haben. Allerdings entfällt für die Arbeitstage im Homeoffice die Fahrt zur Arbeitsstätte und somit die Pendlerpauschale.

5. Höherer Übungsleiterfreibetrag

Übungsleiter und ehrenamtlich tätige Menschen in weiteren begünstigten Bereichen können ab 2021 bis zu 3.000 Euro Aufwandsentschädigungen steuerfrei erhalten. Bisher betrug die Grenze 2.400 Euro. Für andere ehrenamtliche Tätigkeiten gilt eine kleinere Pauschale von 840 Euro. Bisher konnten in diesen Fällen 720 Euro steuerfreie Aufwandsentschädigungen gezahlt werden.

6. Freigrenze für Sachbezüge

Arbeitgeber können ihren Beschäftigten steuerfreie Sachbezüge beispielsweise in Form von Gutscheinen oder Fahrtickets gewähren. Die Obergrenze dieses Monatsbetrages wird ab 2021 von bisher 44 auf 50 Euro angehoben.

7. Erhöhung der Behinderten- und Pflegepauschbeträge

o Höhere Pauschbeträge für Menschen mit Behinderung

Nach 45 Jahren werden mit dem Gesetz zur Anhebung der Pauschbeträge für Menschen mit Behinderungen die Pauschbeträge erstmal angepasst und ab dem Jahr 2021 verdoppelt.

o Verzicht auf weitere Anspruchsvoraussetzungen bei GdB unter 50

Als weitere Änderung werden die Pauschbeträge bei einem Grad der Behinderung von weniger als 50 unabhängig von den bisher erforderlichen zusätzlichen Voraussetzungen wie einer dauernden Einbuße der körperlichen Beweglichkeit gewährt. Sie gelten ab einem Grad der Behinderung von 20, bisher betrug der Mindestgrad 25.

o Neue behinderungsbedingte Fahrkosten-Pauschale

Im Einkommensteuergesetz sind nunmehr für behinderungsbedingte Fahrkosten zwei Pauschalwerte festgelegt. Menschen mit einem Grad der Behinderung von mindestens 80 oder mit einem Grad der Behinderung von mindestens 70 und dem Merkzeichen „G“ erhalten 900 Euro. Der Betrag entspricht der bisherigen Verwaltungsregelung, sodass sich keine wesentliche Änderung ergibt. Allerdings gilt die neue Pauschale für alle Verkehrsmittel.

Für Menschen mit dem Merkzeichen „aG“, mit dem Merkzeichen „Bl“ oder mit dem Merkzeichen „H“ wird ein neuer Pauschbetrag von 4.500 Euro eingeführt, der dem bisherigen Höchstbetrag bei gefahrenen 15.000 km entspricht. Weil der Nachweis der durchgeführten Fahrten wegfällt, führt dieser Pauschbetrag zu einer deutlichen Vereinfachung und vielfach höheren Abzugsbeträgen.

o Einführung eines Pflege-Pauschbetrages bei der Pflege von Personen mit den Pflegegraden 2 und 3.

Ab 2021 gelten erstmals Pflegepauschbeträge bereits für die geringeren Pflegegrade 2 und 3. Die Pflegepauschbeträge für die Pflegegrade 4 und 5 werden auf 1.800 Euro angehoben und damit fast verdoppelt.

8. Kindergeld

Das Kindergeld erhöht sich um 15 Euro und beträgt für das erste und zweite Kind 219 Euro, für das dritte Kind 225 Euro und ab dem vierten Kind 250 Euro im Monat.

9. Höherer Freibetrag für Alleinerziehende

Der Freibetrag für alleinerziehende Mütter und Väter war im Sommer 2020 für die Jahre 2020 und 2021 von 1.908 auf 4.008 Euro angehoben worden, um die verteuerte Haushaltsführung in der Corona-Pandemie anzuerkennen. Mit dem Jahressteuergesetz 2020 hat der Bundestag kurz vor Weihnachten beschlossen, dass diese Erhöhung auf Dauer gelten wird. Der neue höhere Entlastungsbetrag wird bereits in Steuerklasse II beim Lohnsteuerabzug berücksichtigt.

10. Höhere Entfernungspauschale ab dem 21. Kilometer

Die neue höhere Entfernungspauschale lohnt sich für Arbeitnehmer, die einen weiten Weg zur Arbeitsstätte haben. Arbeitnehmer, die zu ihrem Job regelmäßig pendeln müssen, werden steuerlich entlastet. Ab 2021 steigt die Entfernungspauschaule – entgegen den Forderungen des BVL – allerdings erst ab dem 21. Kilometer. Sie beträgt anstatt den bisherigen 30 Cent für die ersten 20 Kilometer 35 Cent je Entfernungskilometer pro Arbeitstag.

Diese Pauschale kann für die einfache Strecke geltend gemacht werden, nicht jedoch für den Hin- und Rückweg. Ab dem Jahr 2024 steigt die Entfernungspauschale ab dem 21. Kilometer auf 38 Cent je Entfernungskilometer.

11. Mobilitätsprämie

Zur steuerlichen Entlastung wurde zusätzlich die neue Mobilitätsprämie eingeführt. Von dieser können Arbeitnehmer profitieren, die keine Einkommensteuern zahlen müssen, z.B. weil deren Einkommen unterhalb des Grundfreibetrags liegt und daher steuerfrei ist. Den Arbeitnehmern ist es möglich, alternativ zu den erhöhten Entfernungspauschalen von 35 Cent ab dem 21. Entfernungskilometer eine Mobilitätsprämie in Höhe von 14 % der Entfernungspauschale zu wählen. Die Mobilitätsprämie kann beim Finanzamt nach Ablauf des Jahres 2021 beantragt werden.

12. Anhebung der Wohnungsbauprämie

Ab Januar 2021 können Bausparer eine höhere Wohnungsbauprämie in Anspruch nehmen. Die staatliche Förderung erhält jeder Sparer, der sein Sparguthaben für den Kauf oder Bau, alternativ auch für Sanierung oder Modernisierung eines Hauses oder einer Eigentumswohnung verwendet und solange das zu versteuernde Einkommen bestimmte Einkommensgrenzen nicht übersteigt. Anstatt 8,8 % gibt es nunmehr 10 % Prämiensatz auf die im Jahr eingezahlten Beiträge. Gefördert werden Einzahlungen von maximal 700 Euro (bisher: 512 Euro) bei Alleinstehenden und 1.400 (bisher: 1.024 Euro) bei Ehepaaren/eingetragenen Lebenspartnern. Auch die Einkommensgrenzen wurden auf 35.000 Euro (Ledige/bisher: 25.600 Euro) und 70.000 Euro (Verheiratete/bisher:51.200 Euro) angehoben. Wer die Prämie erhalten möchte, muss sie jedes Jahr neu beantragen. Der Antrag auf die Wohnungsbauprämie kann maximal zwei Jahre rückwirkend gestellt werden.

Weitere Informationen erhalten Sie bei Uwe Reichel, Beratungsstellenleiter des Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V., Martinstraße 10, 01662 Meißen. Tel. 03521 400 800 oder www.lohnsteuerhilfe-meissen.de

Steueränderungen 2020

Arbeit im Homeoffice – Kosten in der Steuererklärung angeben

Um eine Verbreitung des Coronavirus im Unternehmen zu vermeiden, weisen einige Arbeitgeber ihre Mitarbeiter an, von zu Hause aus zu arbeiten. „Die damit einhergehenden Kosten, wie Telekommunikationsaufwendungen und Büroverbrauchsartikel, kann der Arbeitgeber dem Arbeitnehmer im Wege des Auslagenersatzes steuerfrei erstatten“, erklärt Uwe Reichel, Beratungsstellenleiter des Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V. aus Meißen. Oftmals ist es aber sehr aufwändig, die tatsächlich entstandenen Kosten zu ermitteln. Ist für die Arbeit im Homeoffice ein Telefon- und /oder Internetanschluss erforderlich, kann der Arbeitgeber dem Arbeitnehmer für diese Telekommunikationsaufwendungen entweder 20 % der jeweiligen Monatsabrechnung, aber max. 20 € pro Monat pauschal steuerfrei erstatten. Erstattet der Arbeitgeber die Kosten nicht, kann der Arbeitnehmer diese als Werbungskosten in seiner Einkommensteuererklärung geltend machen.

„Wenn der Arbeitgeber die Arbeit im Homeoffice anweist und die Bürogebäude des Unternehmens wegen dem Coronavirus schließt, steht dem Arbeitnehmer kein Arbeitsplatz mehr zur Verfügung und es können auch diejenigen Arbeitnehmer die Kosten des häuslichen Arbeitszimmers steuerlich geltend machen, die es ansonsten unter normalen Umständen nicht können“, erläutert Reichel. Voraussetzung ist jedoch, dass der Arbeitnehmer einen abgeschlossen Raum als Arbeitszimmer zu Hause zur Verfügung hat. Das Aufstellen eines Laptops am Esstisch reicht für den Werbungskostenabzug nicht aus. Als Werbungskosten können dann maximal 1.250 € geltend gemacht werden. Der Höchstbetrag von 1.250 € ist auch bei nicht ganzjähriger Nutzung des häuslichen Arbeitszimmers in voller Höhe, also nicht zeitanteilig, zum Abzug zuzulassen.

Weitere Informationen zu steuerlichen Auswirkungen des Coronavirus bei Arbeitnehmern erhalten Sie bei Uwe Reichel, Beratungsstellenleiter des Lohnsteuerhilfeverein „Oberes Elbtal – Meißen“ e.V., Martinstraße 10, 01662 Meißen. Tel. 03521 400 800 oder www.lohnsteuerhilfe-meissen.de

Nr. 2 vom 2. März 2020

Bis 29. Februar 2020 müssen Arbeitgeber, Rentenstellen, Krankenkassen, Träger von Sozialleistungen und weitere Stellen übermittlungspflichtige Stellen die Daten von Bürgern für das Jahr 2019 an die Finanzverwaltung übermittelt haben. Mit Beginn des Monats März ist also die richtige Zeit, auch mit der Einkommensteuererklärung zu beginnen. Das gilt insbesondere, wenn eine Rückerstattung zu erwarten ist.

Die Vordrucke zur Steuererklärung 2019 sind gegenüber den Vorjahren teilweise deutlich verändert. Der Bundesverband Lohnsteuerhilfevereine (BVL) erläutert die wichtigsten Neuerungen und worauf Steuerpflichtige außerdem achten sollten.

Wer seine Steuererklärung noch auf den Papiervordrucken einreicht, muss etwas weniger ausfüllen. Die bereits übermittelten Daten müssen nicht mehr eingetragen werden. Die entsprechenden Felder in der Steuererklärung sind dunkel grün markiert. Allerdings gilt das nur, wenn der Steuerpflichtige davon ausgehen kann, dass die Daten auch vollständig und korrekt übermittelt wurden. „Deshalb sollte im Steuerbescheid weiterhin genau überprüft werden, ob alle enthaltenen Angaben korrekt sind“, empfiehlt BVL- Geschäftsführer Uwe Rauhöft. Fehlt etwas zu Ungunsten des Steuerpflichtigen, sollte vorsorglich Einspruch eingelegt werden. Wer hingegen Fehler zu seinen Gunsten feststellt, beispielsweise dass eine Rente oder Arbeitslohn aus einem Arbeitsverhältnis fehlt, ist verpflichtet, das Finanzamt auf diesen Fehler hinzuweisen.

Die meisten Einkommensteuererklärungen werden mittlerweile elektronisch eingereicht. In diesen Fällen sind alle Daten weiterhin auszufüllen. Das ist auch sinnvoll, denn nur so kann bereits im Voraus die Steuer berechnet und auch der Steuerbescheid später besser kontrolliert werden. Außerdem können bestimmte Wahlrechte beispielsweise bei Eheleuten nur mit einer Probeberechnung wahrgenommen werden. Zudem bieten die elektronischen Steuerprogramme viel Unterstützung durch Hinweise und Plausibilitätsprüfungen an. Diese technischen Hilfen funktionieren aber nur, wenn die Steuererklärung alle Angaben enthält. Das bedeutet nicht unbedingt, dass der Anwender mühsam die Zahlen aus den beigefügten Bescheinigungen abschreiben muss. Ein elektronisches Zertifikat und ein einmaliger Antrag, beispielsweise über die Homepage www.Elster.de ermöglicht den Zugang zu den Daten, die dem Finanzamt bereits vorliegen. Sind die Angaben richtig und vollständig, können diese elektronisch direkt in die eigene Steuererklärung übernommen werden.

Neben den neuen dunkelgrünen Feldern haben die Vordrucke zur Steuererklärung 2019 eine weitere Neuerung. Den bisherigen vierseitigen Mantelbogen gibt es nicht mehr. Die notwendigen Angaben sind jetzt in fünf verschiedenen Vordrucken zu erklären. Neben dem Hauptvordruck für die allgemeinen Angaben zur Person gibt es beispielsweise eine separate Anlage Außergewöhnliche Belastungen, eine Anlage Sonderausgaben und eine Anlage Haushaltsnahe Aufwendungen.

Auch zum Steuerrecht gilt es, einige Änderungen zu beachten. So schafft eine Gesetzesänderung mehr Klarheit, wenn Eltern Kranken- und Pflegeversicherungsbeiträge ihrer Kinder selbst als Sonderausgaben geltend machen wollen. Nachteiliger ist hingegen, dass Kosten für eine Erstausbildung grundsätzlich nicht als Werbungskosten abziehbar sind, wie kürzlich das Bundesverfassungsgericht abschließend in einem Urteil klargestellt hat. In vielen Fällen können Bildungskosten aber dennoch weiterhin die Steuerlast mindern.

Wer Hilfe bei seiner Einkommensteuererklärung benötigt, sollte sich nicht scheuen, fachkundigen Rat einzuholen. Arbeitnehmer und Rentner können sich an Lohnsteuerhilfevereine wenden. Für einen sozial gestaffelten Mitgliedsbeitrag beraten die Vereine, erstellen die Einkommensteuererklärung und überprüfen auch den Einkommensteuerbescheid. Beratungsstellen der Mitgliedsvereine können auf der Homepage des Bundesverbandes abgerufen (www.bvl-ver-band.de) oder telefonisch erfragt werden (030 – 58 58 40 40).

Nr. 1 vom 2. Januar 2020

Das neue Jahr bringt zahlreiche gesetzliche Neuregelungen. Der Bundesverband Lohnsteuerhilfevereine e.V. (BVL) erläutert die wichtigsten Änderungen bei der Einkommensteuer.

Höherer Grundfreibetrag und Abbau der kalten Progression

Der Grundfreibetrag steigt um 240 Euro auf 9.408 Euro pro Person und Jahr. Für Ehe- und Lebenspartner, die eine gemeinsame Steuererklärung abgeben, gilt der doppelte Betrag. Bis zu dieser Höhe bleibt Einkommen vollständig steuerfrei.

Außerdem wird der Steuertarif zum Abbau der kalten Progression verändert. Durch diese Gesetzesänderungen verringert sich die jährliche Steuerbelastung wie folgt:

Einkommen Steuer 2020 (1) Ersparnis gegenüber 2019 (1)

10.000 € 86 € 37 €

20.000 € 2.346 € 68 €

30.000 € 5.187 € 88 €

40.000 € 8.452 € 117 €

50.000 € 12.141 € 154 €

60.000 € 16.236 € 183 €

70.000 € 20.436 € 183 €

(1) Werte für Grundtabelle, ohne Zuschlagsteuern

Mehr Unterhalt

Mit dem Existenzminimum steigt auch der Unterhaltshöchstbetrag auf 9.408 Euro. Wer bedürftige Angehörige oder andere begünstigte Personen unterstützt, kann Zahlungen bis zu diesem Betrag abziehen. Beiträge zur Basisabsicherung in die Krankenversicherung und zur gesetzlichen Pflegeversicherung sind zusätzlich absetzbar. Eigenes Einkommen des Unterstützten verringert allerdings den maximalen Abzugsbetrag, wenn es im Jahr 624 Euro übersteigt. Wohnt der Unterhaltsempfänger im Ausland, gelten länderabhängig in vielen Fällen geringere Werte.

Steuerbegünstigung für Elektrofahrzeuge und öffentliche Verkehrsmittel

Ab 2020 werden Firmenfahrzeuge mit Elektroantrieb, die an Arbeitnehmer überlassen werden, steuerlich noch stärker begünstigt. Der pauschale Sachbezug für Privatfahrten und Fahrten zur Arbeitsstätte verringert sich auf ein Viertel. Damit reduziert sich für Arbeitnehmer, die solche Firmenfahrzeuge nutzen, die Lohnsteuer. Wer anstelle der pauschalen Methode mit einem Fahrtenbuch und den tatsächlichen Kosten den Sachbezug berechnet, hat ebenfalls Steuervorteile. Bei der Berechnung des individuellen Nutzungswertes muss für begünstigte Elektrofahrzeuge die Abschreibung nur noch zu einem Viertel berücksichtigt werden.

Die Neuregelung gilt auch für Firmenfahrzeuge, die der Arbeitgeber bereits im vergangenen Jahr angeschafft hat.

Höhere Verpflegungspauschale und neue Übernachtungspauschale

Arbeitnehmer mit Auswärtstätigkeit erhalten ab 2020 höhere Verpflegungspauschalen. Bei mehr als 8 Stunden Abwesenheit gelten 14 Euro (bisher 12 Euro) und bei ganztägiger Abwesenheit 28 Euro (bisher 24 Euro). Ganz neu ist ab diesem Jahr ein Übernachtungs-Pauschbetrag für Berufskraftfahrer, die in ihrem Fahrzeug übernachten, in Höhe von 8 Euro pro Übernachtung.

Die Pauschalen können entweder für steuer- und sozialversicherungsfreie Arbeitgeberleistungen genutzt oder als Werbungskosten geltend gemacht werden.

Steuerbonus für energetische Sanierungen

Wer an seinem selbstgenutzten Haus in Energiesparmaßnahmen investiert, erhält eine Steuerermäßigung in Höhe von 20 Prozent der Aufwendungen. Die Steuerermäßigung wird auf drei Jahre verteilt: zweimal 7Prozent der Investitionssumme im ersten und zweiten Jahr sowie 6 Prozent im dritten Jahr. Die maximale Steuerermäßigung für alle drei Jahre beträgt 40.000 Euro. Das heißt, es werden Baukosten bis zu 200.000 Euro gefördert.

Voraussetzung ist, dass das Objekt bei Durchführung der energetischen Maßnahme älter als 10 Jahre ist. Die im Gesetz einzeln aufgeführten begünstigten Baumaßnahmen sind beispielsweise Dämmung an Wänden und Fenstern, Heizungserneuerung und technische Verbrauchsoptimierung durch digitale Systeme. Außerdem werden Kosten eines Energieberaters mit einer Steuerermäßigung in Höhe von 50 Prozent gefördert.

Begünstigt sind energetische Maßnahmen, die nach dem 31. Dezember 2019 begonnen und vor dem 1. Januar 2030 abgeschlossen werden.

Altersvorsorge wird attraktiver

Beitragszahlungen in die gesetzliche Rentenversicherung, berufliche Versorgungswerke oder in Rürup-Verträge können 2020 bis zu 25.046 Euro berücksichtigt werden. Das sind 741 Euro mehr als im Vorjahr. 90 Prozent der Beiträge werden als Sonderausgaben abgezogen, 2 Prozentpunkte mehr als 2019.

Dieser Höchstbetrag berücksichtigt allerdings auch die Arbeitgeberbeiträge, bei Beamten werden fiktive Beiträge angerechnet. Vom Rentenversicherungsbeitrag für gesetzlich Versicherte werden in der Regel 80 Prozent des Arbeitnehmerbeitrags berücksichtigt.

Arbeitnehmer, die in eine betriebliche Altersversorgung ansparen, können mehr Lohn begünstigt einzahlen. Steuer- und sozialversicherungsfrei bleiben Einzahlungen bis zu 3.288 Euro. Derselbe Betrag kann nochmals steuerfrei eingezahlt werden, muss jedoch beim Abzug der Sozialversicherungsbeiträge berücksichtigt werden.

Belastung für Ruheständler

Bis zum Jahr 2040 muss jeder neue Rentnerjahrgang jährlich einen höheren Prozentsatz seiner Rente versteuern. Wer 2020 erstmals Rente bezieht, hat einen steuerpflichtigen Rentenanteil von 80 Prozent. Nur noch 20 Prozent der Jahresrente bleiben steuerfrei. Der endgültige Freibetrag wird erstmals aus der Jahresrente 2021 berechnet.

Für Pensionäre verringert sich der Versorgungsfreibetrag. Bei Versorgungsbeginn 2020 bleiben noch 16 Prozent der Pension steuerfrei, höchstens jedoch 1.200 im Jahr. Der Zuschlag zum Versorgungsfreibetrag verringert sich auf 360 Euro.

Wer 2020 seinen 65. Geburtstag feiert und deshalb erstmals Anspruch auf den Altersentlastungsbetrag hat, erhält 16 Prozent, höchstens 760 Euro als Abzugsbetrag auf bestimmte Einkünfte. Der Altersentlastungsbetrag wird beispielsweise auf Löhne, auf Einkünfte aus Vermietung oder auf voll steuerpflichtige Einkünfte aus Pensionskassen und Riester-Verträgen gewährt, nicht jedoch auf Renten und Pensionen.

Steuerfreibetrag jetzt eintragen lassen

Höheres Nettoeinkommen schon im November

Nr. 13/2019 vom 7. Oktober 2019

Mit Freibeträgen bei der Lohnsteuer sichern Sie sich ein höheres Nettoeinkommen schon ab dem nächsten Monat – durch einen Antrag auf Lohnsteuer-Ermäßigung.

„Der Antrag auf Lohnsteuerermäßigung für 2019 sollte noch im Oktober gestellt werden, denn dann werden die gesamten Ausgaben für 2019 in November und Dezember 2019 als Freibetrag bei der Gehaltsabrechnung berücksichtigt“, erklärt Erich Nöll, Geschäftsführer des Bundesverbandes Lohnsteuerhilfevereine (BVL), “und der Nettobetrag von etwaigem Weihnachtsgeld und vom November- sowie das Dezembergehalt können dadurch deutlich höher ausfallen.“

Der Antrag kann gleich für zwei Kalenderjahre gestellt werden, wenn die Aufwendungen voraussichtlich ähnlich hoch bleiben. Änderungen müssen dem Finanzamt umgehend mitgeteilt werden. Der Freibetrag wird auf einem amtlichen Vordruck gestellt, der im Formularcenter der Finanzverwaltung unter www.formulare-bfinv.de heruntergeladen werden kann. Erfolgt der An-trag nicht mehr vor dem 31. Oktober, aber noch bis zum 30. November, profitiert man beim Dezembergehalt vom kompletten Jahresfreibetrag.

Das Finanzamt trägt Aufwendungen ein, wenn diese insgesamt mehr als 600 Euro betragen. Für bestimmte Posten wie Kinderbetreuungskosten oder Handwerkerleistungen gilt diese Mindestgrenze nicht.

Aufwendungen, die sonst erst mit der Steuererklärung geltend gemacht werden, können eingetragen werden. Dazu gehören beispielsweise Aufwendungen für Fahrten zur Tätigkeitsstätte, Reisekosten, Arbeitsmittel, doppelte Haushaltsführung, Gewerkschaftsbeiträge oder berufliche Fortbildungskosten, soweit diese den Arbeitnehmerpauschbetrag von 1000 Euro übersteigen. Spenden, Schulgeld, Kinderbetreuungskosten, Unterhaltsleistungen, die Kirchensteuer oder andere Sonderausgaben, die höher als 36 € sind, können ebenso eingetragen werden wie Krankheits-, Pflegekosten oder andere außergewöhnliche Belastungen.

Die Aufwendungen für haushaltsnahe Dienstleistungen und Handwerkerleistungen in Privathaushalten zählen bei der Berechnung eines Freibetrags ab dem ersten Euro. Sie können in Höhe des vierfachen Betrags der sich daraus ergebenden Steuerermäßigung als Freibetrag berücksichtigt werden. Ein zu hoher oder zu geringer Lohnsteuerabzug wird letztlich über die Steuerveranlagung ausgeglichen. Eingetragene Freibeträge sowie bestimmte Steuerklassen verpflichten regelmäßig zur Abgabe der Steuererklärung.

Wenn ein Freibetrag berücksichtigt wird, kann sich das höhere Nettogehalt auch positiv auf staatliche Leistungen wie Elterngeld auswirken. Für ein höheres Elterngeld muss der Steuerklassenwechsel allerdings spätestens sieben Monate vor dem Monat, in dem der Mutterschutz

beginnt, beantragt worden sein.

Bei absehbarer Arbeitslosigkeit sollte man rechtzeitig eine günstigere Steuerklasse wählen. Wenn

die Änderung spätestens mit Wirkung ab dem 1. Januar 2020 eingetragen ist, winkt dadurch ein höheres Arbeitslosengeld.

Alle aktuellen Steuertipps im Überblick

Die neuesten Steuertipps können Sie auch hier abrufen.

Viele neue Mitglieder erzählen uns im ersten Gespräch davon, daß sie ihre Steuererklärung in den letzten Jahren immer selbst angefertigt haben. Das ganze Wochenende wurde damit zugebracht, Unterlagen zusammenzustellen, die Erklärung auszufüllen und waren am Ende noch nicht einmal sicher, ob die Steuererklärung so richtig ist. Zu viele offene Fragen erzeugten Unsicherheit und Zweifel, daß man nicht vielleicht doch etwas übersehen haben könnte…

Kommt Ihnen das bekannt vor? Ärgern auch Sie sich darüber, zu viel Zeit mit der Steuererklärung zu verbringen? Kein Problem – Freizeit statt Steuerzeit – heißt bei uns, wir nehmen Ihnen diese Arbeit ab. Testen Sie uns!